Autoren an die Steuer! Prüft eure Steuerbescheide! Fehler können passieren, und auch wenn die weitestgehend elektronische Verarbeitung von Steuerbescheiden nicht sehr fehlerlastig ist, kann es immer sein, dass das Finanzamt Angaben deiner Steuererklärung nicht anerkennt. In diesem Artikel erkläre ich dir, wie du deinen Steuerbescheid selbst prüfen kannst und erkläre dir anhand meines eigenen Steuerbescheides aus dem Jahr 2015, worauf man dabei achten sollte.

Einige Worte vorab: Es ist wichtig, sich den Bescheid zunächst komplett durchzulesen. Auf der letzten Seite, in meinem Fall Seite 4 des Einkommensteuerbescheides, steht etwas zur Rechtsbehelfsbelehrung.

„Die Festsetzung der Einkommensteuer und des Solidaritätszuschlags kann mit dem Einspruch angefochten werden. […] Die Frist für die Einlegung eines Rechtsbehelfs beträgt einen Monat. Sie beginnt mit Ablauf des Tages, an dem Ihnen dieser Bescheid bekannt gegeben worden ist.“

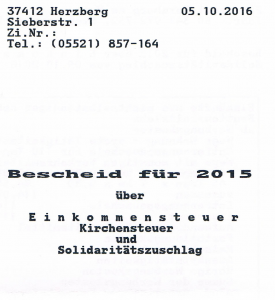

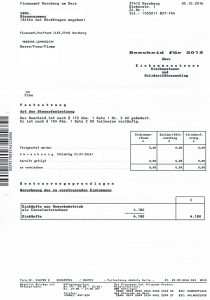

Wenn du den Steuerbescheid erhalten hast, schaust du zunächst auf der ersten Seite oben rechts nach dem Datum. Drei Tage nach dem Erstellungsdatum gilt der Einkommensteuerbescheid als bei dir eingegangen.  In meinem Fall kam der Bescheid am 5. Oktober 2016. Das war ein Mittwoch. Drei Tage später wäre Samstag; der Bescheid gilt aber entsprechend als am 10. Oktober als eingegangen. Bis zum 10. November 2016 konnte ich also Einspruch einlegen. Was ich auch tat, aber das ist eine andere Geschichte.

In meinem Fall kam der Bescheid am 5. Oktober 2016. Das war ein Mittwoch. Drei Tage später wäre Samstag; der Bescheid gilt aber entsprechend als am 10. Oktober als eingegangen. Bis zum 10. November 2016 konnte ich also Einspruch einlegen. Was ich auch tat, aber das ist eine andere Geschichte.

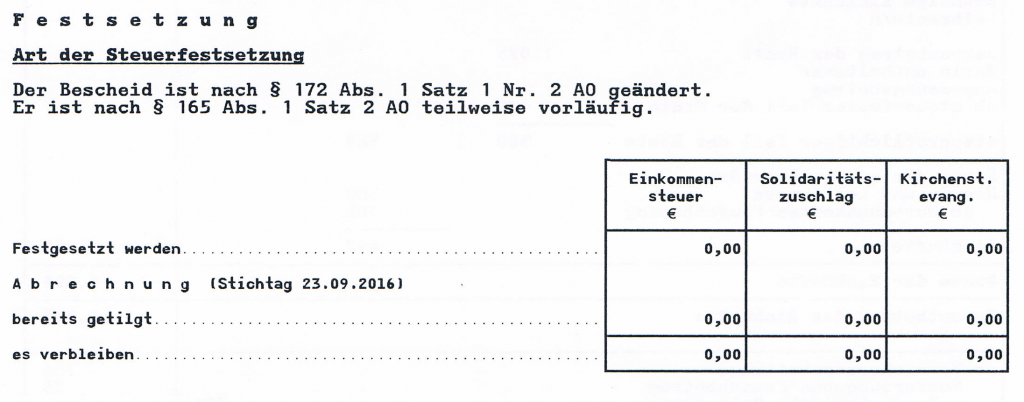

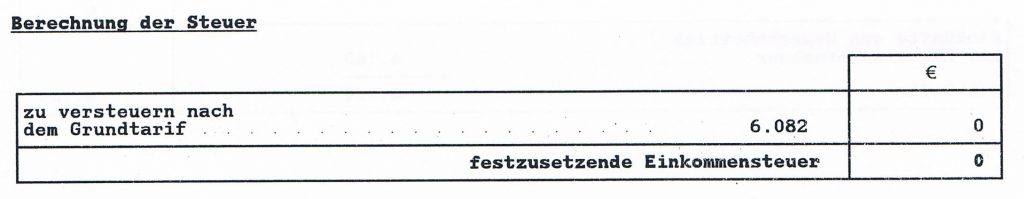

Zunächst gleichst du die zu zahlende Einkommensteuer mit dem ab, was du erwartet hast. Durch deine Steuererklärung kommst du rechnerisch selbst auf ein zu versteuerndes Einkommen, das dir auch das ELSTER-Programm mitteilt. Anhand dieses Wertes kannst du grob überschlagen, welche Steuer auf dich zukommt. Beim Anfertigen meiner Steuererklärung für den Veranlagungszeitraum 2015 wusste ich, dass ich keine Steuern zahlen muss. Auch auf dem Bescheid war ein Betrag von 0,00 € angegeben. So weit, so gut.

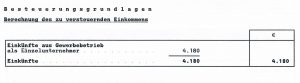

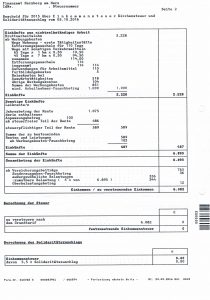

Berechnung des zu versteuernden Einkommens

Die Einkünfte aus freiberuflicher Tätigkeit oder aus Gewerbebetrieb müssen mit deiner Einnahme-Überschuss-Rechnung übereinstimmen. Das tun sie auch in der Regel, wenn du keine Belege eingereicht hast. Hat das Finanzamt Belege angefordert, kann es sein, dass einige Ausgaben nicht anerkannt worden sind. Das ist häufig bei Geschenken an Geschäftsfreunde, Bewirtungskosten oder Reisekosten der Fall, wenn die Formvorschriften nicht erfüllt wurden oder fehlerhafte Angaben den Beleg ungültig machen. Besonders bei Reisen, die voll als Geschäftsreise angegeben wurden, aber einen privaten Anteil hatten, ist das Finanzamt sehr streng.

Fährst du beispielsweise zur Leipziger Buchmesse und bleibst einen Tag länger, um dir die Stadt anzugucken oder einfach einen Urlaubstag hintenan zu schließen, musst du das bei den Fahrt- und Übernachtungskosten prozentual berücksichtigen und darfst dir für den Urlaubstag auch keinen Verpflegungsmehraufwand einrechnen.

Fehlt beim Bewirtungsbeleg der konkrete Anlass, hast du also vielleicht nur „Geschäftsessen“ als Anlass geschrieben, wird dieser auch nicht vom Finanzamt anerkannt. Sollte also der im Einkommensteuerbescheid zu berücksichtigende Gewinn aus Gewerbebetrieb oder Freiberuflichkeit höher liegen als der, den du in einer 4/3-Rechnung angegeben hast, solltest du einen Einspruch einlegen und deine Gewinnermittlung entsprechend durchforsten bzw. eine Erklärung anfordern.

In meinem Fall liegt der Grund für meinen Einspruch hier in der Bezeichnung. Auch, wenn ich mit einem Jahresgewinn von 4.180,00 € deutlich unter dem Betrag liege, ab dem Gewerbesteuer zu zahlen ist, war diese Angabe meiner Meinung nach schlichtweg falsch. Ich habe als Werbetexterin gearbeitet und Videos für eine (inzwischen insolvente) Videonachhilfeplattform erstellt. Zu diesem Bescheid legte ich einen Einspruch ein und einigte mich letzten Endes mit dem Finanzamt darauf, dass ich in Zukunft einer gemischten Tätigkeit nachgehe, also zwei Einnahme-Überschuss-Rechnungen erstellte. Eine fürs Gewerbe, eine fürs Freiberufliche. Was beim Finanzamt Herzberg so geregelt wurde, ist in meinem Hannoverschen Finanzamt nun wieder anders geregelt – hach, Fiskus, ich liebe dich!

In meinem Fall liegt der Grund für meinen Einspruch hier in der Bezeichnung. Auch, wenn ich mit einem Jahresgewinn von 4.180,00 € deutlich unter dem Betrag liege, ab dem Gewerbesteuer zu zahlen ist, war diese Angabe meiner Meinung nach schlichtweg falsch. Ich habe als Werbetexterin gearbeitet und Videos für eine (inzwischen insolvente) Videonachhilfeplattform erstellt. Zu diesem Bescheid legte ich einen Einspruch ein und einigte mich letzten Endes mit dem Finanzamt darauf, dass ich in Zukunft einer gemischten Tätigkeit nachgehe, also zwei Einnahme-Überschuss-Rechnungen erstellte. Eine fürs Gewerbe, eine fürs Freiberufliche. Was beim Finanzamt Herzberg so geregelt wurde, ist in meinem Hannoverschen Finanzamt nun wieder anders geregelt – hach, Fiskus, ich liebe dich!

Einkünfte aus nichtselbstständiger Tätigkeit prüfen

Im Jahr 2015 war ich noch Auszubildende. Im Juni 2015 begann ich meine Ausbildung und kam laut Jahreslohnabrechnung auf einen Bruttoarbeitslohn von 3.228,00 €.  Das habe ich einfach so abgetippt und hier darf keine Abweichung vorkommen. Wird es auch nicht: Denn die Jahreslohnabrechnung liegt dem Finanzamt sowieso vor. Hast du beim Abschreiben einen Tippfehler gemacht, wird er hier korrigiert sein. Durch den Wechsel meiner Ausbildungsstätte habe ich die Entfernungspauschale getrennt angeben: 65 Tage lag sie einen Kilometer entfernt, 45 Tage sieben Kilometer. Das kannst du entsprechend deiner Unterlagen prüfen.

Das habe ich einfach so abgetippt und hier darf keine Abweichung vorkommen. Wird es auch nicht: Denn die Jahreslohnabrechnung liegt dem Finanzamt sowieso vor. Hast du beim Abschreiben einen Tippfehler gemacht, wird er hier korrigiert sein. Durch den Wechsel meiner Ausbildungsstätte habe ich die Entfernungspauschale getrennt angeben: 65 Tage lag sie einen Kilometer entfernt, 45 Tage sieben Kilometer. Das kannst du entsprechend deiner Unterlagen prüfen.

Übrigens ein Wort zu meinen Dienstreisen: Jeder Berufsschultag ist mit Verpflegungsmehraufwand und vollen Reisekilometern anzusetzen, wodurch bei mir Reisekosten bei Auswärtstätigkeiten von 518,00 € zustande kamen.

Überprüfe, ob der Arbeitnehmer-Pauschbetrag von 1.000,00 € als Werbungskosten berücksichtigt wurde, falls deine tatsächlichen Ausgaben weniger als 1.000,00 € betragen. In meinem Fall kam ich unter den Betrag (und hätte mir die ganze Arbeit streng genommen nicht machen müssen) und komme so auf ein Jahreseinkommen aus abhängiger Beschäftigung im Steuerbüro von 2.228,00 €.

Überprüfe, ob der Arbeitnehmer-Pauschbetrag von 1.000,00 € als Werbungskosten berücksichtigt wurde, falls deine tatsächlichen Ausgaben weniger als 1.000,00 € betragen. In meinem Fall kam ich unter den Betrag (und hätte mir die ganze Arbeit streng genommen nicht machen müssen) und komme so auf ein Jahreseinkommen aus abhängiger Beschäftigung im Steuerbüro von 2.228,00 €.

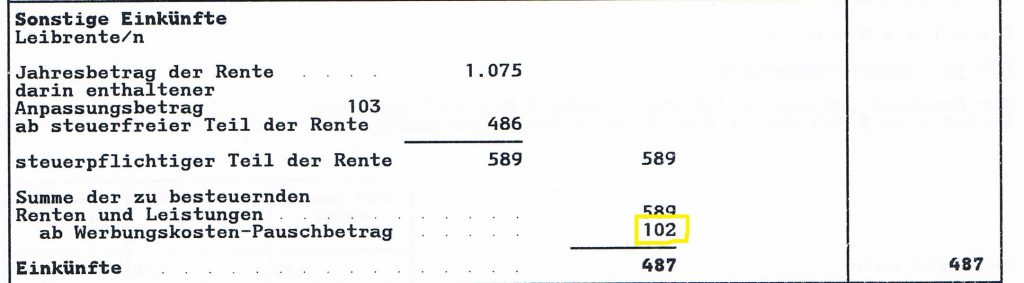

Rentenbeträge im Steuerbescheid prüfen

Während meiner Ausbildung habe ich neben meinem Gewinn aus selbstständiger Tätigkeit und dem Azubi-Gehalt aus nichtselbstständiger Beschäftigung auch noch eine Rente bekommen.  Hier ist es wichtig, auf die 102,00 € pauschale Werbungskosten zu achten. Auch, wenn in meinem Fall gar keine Werbungskosten im Zusammenhang mit der Rente entstanden sind, fügt das Finanzamt diesen Betrag automatisch hinzu. Den Werbungskosten-Pauschbetrag gibt es beispielsweise für „Vollzeit-Rentner“, die geringe Kosten haben, um zum Finanzamt zu fahren, ihre Steuererklärung zu erstellen, und ein bisschen Papier, Drucker oder ähnliches brauchen. Das verringert im Prinzip die Bürokratie und spielte mir bei meinem Steuerbescheid in die Karten. Was bei meinen 89,59 € Bruttorente allerdings eh unerheblich ist. Aber angeben muss man natürlich trotzdem alles 😉

Hier ist es wichtig, auf die 102,00 € pauschale Werbungskosten zu achten. Auch, wenn in meinem Fall gar keine Werbungskosten im Zusammenhang mit der Rente entstanden sind, fügt das Finanzamt diesen Betrag automatisch hinzu. Den Werbungskosten-Pauschbetrag gibt es beispielsweise für „Vollzeit-Rentner“, die geringe Kosten haben, um zum Finanzamt zu fahren, ihre Steuererklärung zu erstellen, und ein bisschen Papier, Drucker oder ähnliches brauchen. Das verringert im Prinzip die Bürokratie und spielte mir bei meinem Steuerbescheid in die Karten. Was bei meinen 89,59 € Bruttorente allerdings eh unerheblich ist. Aber angeben muss man natürlich trotzdem alles 😉

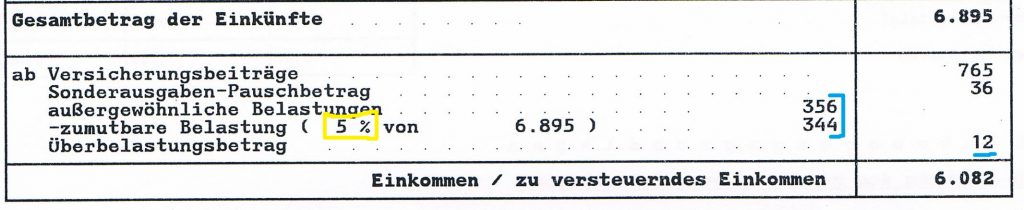

Abschließend solltest du prüfen, ob deine Sonderausgaben und die außergewöhnlichen Belastungen in erwarteter Höhe angerechnet wurden. Bei den außergewöhnlichen Belastungen ist wichtig zu beachten, welche Prozentzahl für dich vorgesehen ist.

Für mich als alleinstehende Kinderlose mit einem Jahreseinkommen von weniger als 15.340,00 € gelten 5 % meines Einkommens als zumutbar. Alle außergewöhnlichen Belastungen, die über diese 5 % hinausgehen, werden als für die Einkommensteuer relevant von meinem Gesamtbetrag der Einkünfte abgezogen. In meinem Fall waren das 12,00 €, die ich an Medikamentenkosten über diesem Betrag hatte und die Einnahmen wurden entsprechend gesenkt. Schaue in der nachfolgenden Tabelle nach, ob dein Prozentsatz richtig angegeben wurde.

| Familienstand | Jahreseinkünfte in Euro | ||

| bis 15.340 | bis 51.130 | über 51.130 | |

| Ledige ohne Kind | 5 % | 6 % | 7 % |

| Verheiratete ohne Kind | 4 % | 5 % | 6 % |

| mit 1 oder 2 Kindern | 2 % | 3 % | 4 % |

| mit mehr als 2 Kindern | 1 % | 1 % | 2 % |

Quelle: smart-rechner.de

Im letzten Schritt, wenn du deinen eigenen Steuerbescheid selbst prüfen willst, solltest du dir die festzusetzende Einkommensteuer ansehen. Einfach zur Sicherheit kannst du das zu versteuernde Einkommen in einen Einkommensteuer-Rechner eingeben und die Zahlen abgleichen. Beachte hier, dass es die Grundtabelle und die Splitting-Tabelle gibt. Beim Ehegatten-Splitting sieht ein Einkommensteuerbescheid natürlich noch ein Stück komplizierter aus, aber den Steuerbescheid prüfst du nach den gleichen Mustern – nur eben doppelt 😉

Wichtig ist, dass du keine Angst vorm Steuerbescheid hast. Einen Steuerbescheid selbst prüfen zu können ist keine große Kunst, und unterm Strich musst du dich nur auf das einlassen, was da zwischen all den Zahlen steht. Gleiche die Zahlen mit deiner Einkommensteuererklärung ab und du wirst sehen, dass es gar nicht so schwer ist, das alles zu verstehen.

Andererseits kann deinen Steuerbescheid nur mit absoluter Sicherheit ein Steuerberater prüfen. Im Steuerbüro werden Fristenbücher geführt und sehr ordentlich gearbeitet. Steuerfachangestellte, die Steuerbescheide prüfen, haben meist langjährige Erfahrung und sehen Einzelheiten, die du als “Normalo” vielleicht nicht direkt siehst. Viele Steuerberater legen auch auf Prinzip und ohne Begründung zunächst einmal Einspruch beim Finanzamt ein, um sich mehr Zeit zu verschaffen und besser zu argumentieren. Wichtig werden Steuerberater, sobald das Finanzamt einen Einspruch nicht anerkennt. In meinem Fall ist das eine jahrelange Auseinandersetzung darüber, ob mein Schreiben nun freiberuflich ist oder nicht. Schau einfach, welche Auswirkungen dein Steuerbescheid und etwaige Fehler auf dich hat und überprüfe, ob sich ein Steuerberater für dich lohnen kann.

Ich wünsche dir viel Erfolg!

Schreib’ mir gerne einen Kommentar.

Alles Liebe,

Kia

Die Artikel aus der Reihe “Autoren an der Steuer” wurden nicht von einem Steuerberater verfasst und ersetzen keine professionelle Beratung. Für individuelle Beratung suche bitte einen Steuerberater auf. Mein Ziel ist es lediglich, allgemeine Informationen auf dem Gebiet der Steuern für meine Leser bereitzustellen und insbesondere Autoren Hilfen zur Orientierung an die Hand zu geben. Alle Angaben ohne Gewähr.

0 Kommentare