Wenn du kein Kleinunternehmer nach § 19 UstG bist, bist du umsatzsteuerpflichtig. Das bin ich auch seit dem 01. Januar 2020, und daher möchte ich in diesem Artikel über die Umsatzsteuervoranmeldung informieren, die als umsatzsteuerpflichtige Unternehmerin regelmäßig abzugeben ist.

So funktioniert die Umsatzsteuervoranmeldung

Mit deiner Umsatzsteuererklärung wird, genau wie mit einer Einkommensteuererklärung, deine tatsächliche Steuerschuld ermittelt. Das heißt für uns Selbstständige, dass wir zum Ende eines Jahres im Grunde einen riesigen Batzen Geld an das Finanzamt zahlen müssen. Damit das nicht so ist, gibt es bei der Einkommensteuer Vorauszahlungen, die quartalsweise oder monatlich abzuführen sind und auf der letztjährlichen Steuerschuld basieren. Bei der Umsatzsteuer ist das aber anders: Statt dass wir eine Jahreserklärung abgeben und dann jeden Monat 100, 500 oder 1000 € vorauszahlen, gibt es die regelmäßige Umsatzsteuervoranmeldung. Hier erstellst du so eine Art „kleine Umsatzsteuererklärung“, eben nicht für ein Jahr, sondern für ein Quartal (oder für einen Monat).

Wenn du umsatzsteuerpflichtig bist, empfehle ich dir dringend, mit einem Buchhaltungsprogramm zu arbeiten. Ohne gute Buchhaltungs-Software kannst du kaum den Überblick über deine vereinnahmte Umsatzsteuer und die abziehbare Vorsteuer behalten, schon gar nicht, wenn auf einem Beleg verschiedene Steuersätze ausgewiesen sind und wir wegen der Corona-Pandemie auch noch zwischen 19 %, 16 %, 7 % und 5 % Umsatzsteuer unterscheiden müssen. Das Gute an Buchhaltungsprogrammen: Du kannst deine Umsatzsteuer-Voranmeldung bei sauberer Buchhaltung mit einem einzigen Klick erledigen und durch dein Programm direkt an das Finanzamt senden.

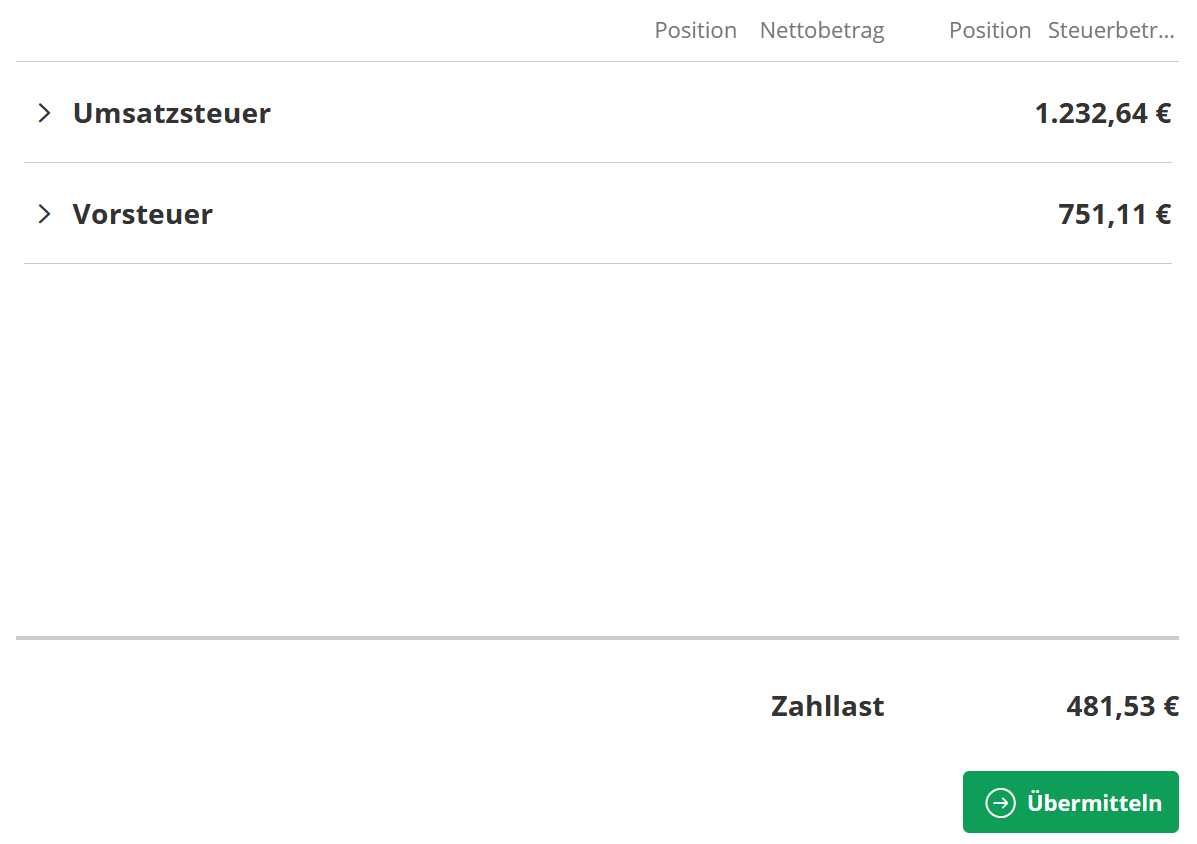

Im Grunde gibst du in der Umsatzsteuer-Voranmeldung (wenn du Ist-Versteuerer bist, also wenn du weniger als 500.000 € im Jahr umsetzt) an, welche deiner ausgestellten Rechnungen mit Umsatzsteuer du im betroffenen Zeitraum bezahlt bekommen hast (nicht, welche du ausgestellt hast!) und welche Ausgaben du mit Vorsteuer hattest. Man rechnet: Vereinnahmte Umsatzsteuer – bezahlte Vorsteuer = an das Finanzamt zu zahlende Umsatzsteuer-Zahllast. In eher seltenen Fällen oder in Zeiten von größeren Investitionen (Denn die Umsatzsteuer wird nicht abgeschrieben, siehe auch „lineare AfA“), kommt auch ein Erstattungsbetrag zustande, sodass das Finanzamt dir die überschüssig gezahlte Vorsteuer ersetzt.

Ist am Ende des Jahres deine tatsächliche Umsatzsteuer-Zahllast geringer als deine Vorauszahlungen während deiner Veranlagungszeiträume, bekommst du mit deinem Steuerbescheid eine Rückzahlung. Eventuell hast du aber auch mehr verdient als angenommen, dann wird der Differenzbetrag von dir verlangt.

Übrigens: Mit Lexoffice erledigst du die Umsatzsteuervoranmeldung mit nur einem Klick auf “Übermitteln” in der entsprechenden Ansicht. Die Buchhaltungssoftware rechnet mit und kommuniziert mit dem Finanzamt. Du musst dann nichts mehr tun!

Wann die Umsatzsteuervoranmeldung abzugeben ist

Die Umsatzsteuervoranmeldung ist immer zum 10. des Folgemonats desjenigen Veranlagungszeitraum fällig, den das Finanzamt für dich festgelegt hat, nachdem du von der Kleinunternehmereigenschaft befreit wurdest. Durch die Höhe der Umsatzangaben in der letzten Umsatzsteuererklärung entscheidet sich, welcher Zyklus für dich nötig ist. In der Regel ist der Voranmeldungszeitraum das Quartal – das trifft auch auf dein erstes Jahr mit Umsatzsteuerpflicht zu.

Deine Umsatzsteuervoranmeldung ist dann also jeweils am 10. April für das erste Quartal, am 10. Juli für das zweite Quartal, am 10. Oktober für das dritte Quartal und am 10. Januar für das vierte Quartal fällig. Grundsätzlich bleibst du in der quartalsweisen Abgabeverpflichtung, wenn du zwischen 1.000,00 € und 7.500,00 € Umsatzsteuer an das Finanzamt abführst. Bei Erstattungen, etwa wenn deine Dienstleistung steuerfrei ist, du aber dennoch vorsteuerabzugsberechtigt bist, bleibt die quartalsweise Abgabepflicht bestehen, wenn du bis zu 7.500 € erstattet bekommst. Das kommt beispielsweise bei Arztpraxen vor, deren Leistung steuerfrei ist. Aber zurück zum Thema.

Dein Voranmeldungszeitraum kann aber auch monatlich sein. Dann sind die Fristen in jedem (Folge)monat zum 10. des Monats. Diese monatliche Abgabeverpflichtung kommt zustande, wenn du durch deine selbstständige Tätigkeit oder dein Gewerbe mehr als 7.500,00 € Umsatzsteuer im letzten Kalenderjahr zahlen musstest.

Wenn du weniger als 1.000,00 € Umsatzsteuer im Kalenderjahr an das Finanzamt abführen musst, entfällt die Pflicht zur Umsatzsteuervoranmeldung. Dann wird lediglich eine Umsatzsteuererklärung am Ende des Jahres (bzw. am Anfang des Folgejahres, genau wie die Einkommensteuererklärung), fällig.

Spezialfälle und die Dauerfristverlängerung

Fällt der 10. des Folgemonats auf ein Wochenende oder einen Feiertag, zählt an seiner Stelle der darauffolgende Werktag. Ist deine Umsatzsteuervoranmeldung also beispielsweise zum 10. Januar 2021 fällig, was ein Wochenendtag ist, kannst du deine Umsatzsteuervoranmeldung auch am darauffolgenden Montag abgeben.

Es gibt aber auch die Möglichkeit, eine Dauerfristverlängerung zu beantragen, dann bekommst du in jedem Veranlagungszeitraum einen weiteren Monat Zeit, deine Umsatzsteuervoranmeldung abzugeben. Achtung jedoch, falls du die Voranmeldung monatlich abgeben musst: In diesem Fall ist eine jährliche Sondervorauszahlung auf die Umsatzsteuer nötig, die ein Elftel der im Vorjahr gezahlten Umsatzsteuer beträgt. Hast du also beispielsweise 2.000,00 € Umsatzsteuer im Kalenderjahr 2019 vereinnahmt, musst du für 2021 einen Betrag von 181,82 € Sondervorauszahlung an das Finanzamt überweisen und kannst dir dann für deine Umsatzsteuervoranmeldung einen Monat und zehn Tage Zeit lassen, statt sie innerhalb von zehn Tagen erstellen und abschicken zu müssen.

Die Dauerfristverlängerung beantragst du über Elster. Der Antrag dafür befindet sich im Bereich der Umsatzsteuer unter „Dauerfristverlängerung/Sondervorauszahlung“. Einmal beantragt, gilt sie auch für die folgenden Jahre. Bedenke bitte, dass du nicht vom Finanzamt benachrichtigt wirst – du stellst also deinen Antrag und leistest die Sondervorauszahlung und fertig! In Elster findest du deinen Antrag unter den gesendeten Formularen, was als Bestätigung ausreichen musst. Arbeitest du mir Lexoffice oder ähnlichen Buchhaltungssoftwares, ist es abhängig von deiner Software, wo du gesendete Anträge findest.

Ich hoffe, dir hat dieser Artikel geholfen, die Umsatzsteuervoranmeldung für Autor*innen zu verstehen. Im Grunde ist es ganz einfach, ich kann allerdings verstehen, dass dieser Artikel ein Fortgeschrittenen-Thema im Vergleich zu den anderen Themen von „Autoren an die Steuer“ darstellt.

Alles Liebe,

Kia

Die Artikel aus der Reihe “Autoren an der Steuer” und dieser Artikel über die Umsatzsteuervoranmeldung wurden nicht von einem Steuerberater verfasst und ersetzen keine professionelle Beratung. Für individuelle Beratung suche bitte einen Steuerberater auf. Mein Ziel ist es lediglich, allgemeine Informationen auf dem Gebiet der Steuern für meine Leser*innen bereitzustellen und insbesondere Autor*innen und Kreativen Hilfen zur Orientierung an die Hand zu geben. Alle Angaben ohne Gewähr. Beachte das Datum der Veröffentlichung dieses Artikels – Steuergesetze können sich jährlich ändern!

0 Kommentare